Как заполнить налоговую декларацию при получении квартиры. Как заполнить декларацию об имущественном состоянии и доходах при получении наследства или подарка

«Декларационная кампания», как любят говорить налоговики в разгаре и сегодня мы рассмотрим правила и требования к декларирование наследства и/или подарков, полученных в 2016 году. Кроме того, осветим нюансы отчетности и уплаты налогов в случаях, когда наследниками (одаренными) являются несовершеннолетние дети, а также ребенок-инвалид. Эта информация будет актуальной и в следующем году.

Когда возникает обязанность декларировать наследство

Напомним, что налоговым законодательством Украины выписаны единые правила налогообложения и декларирования наследства и подарков, поэтому представленные ниже советы одинаково касаются как наследника так и одаренного.

Заметим, что декларировать наследство и подарки не должны те граждане, которые получили доход в виде объектов наследства и/или подарков, и при этом:

- налог с доходов составил 0% (при каких условиях налог = 0, см. пп.174.2.1 НКУ);

- или налоги (налог на доходы физических лиц + военный сбор) были уплачены до нотариального оформления права на наследство.

В вышеупомянутых случаях, физические лица не представляют годовую налоговую декларацию об имущественном состоянии и доходах. Это следует из пп.179.2. и п. 174.3 НКУ и это подтверждают фискалы в ответы в Базе знаний (см. категорию 103.24).

Если же, в 2016 году состоялось:

- Получение наследства наследниками, которые не являются членами семьи наследодателя первой степени родства (см. пп. 14.1.263 НКУ) и налоги не были уплачены до нотариального оформления.

- Кто то из сторон договора дарения (или по завещанию) имеет нерезидентский статус (например, наследство резиденту от наследодателя с СЭЗ «Крым», облагается по ставке 18% плюс ВЗ 1,5%).

- Или есть основания , обязывающие подавать декларацию об имущественном состоянии,

то возникает обязанность относительно заполнения и представления имущественной декларации в 2017 году до 3 мая включительно.

Согласно п. 174.3 НКУ лицами, ответственными за уплату налогов в бюджет, являются наследники (одаренные), которые получили наследство (подарок). Здесь речь идет собственно о тех объектах наследия, которые облагаются по ставке выше нулевой. Доход в виде стоимости унаследованного имущества или подарка (средства, имущество, имущественные или неимущественные права), подлежащего налогообложению, отмечается в годовой налоговой декларации (форма в редакции приказа МФУ от 15.09.16 г. №821).

Подарок и/или наследство от бабушки/дедушки в 2016 году

Рассмотрим ситуацию в которой внучка (не является инвалидом) получила от бабушки квартиру по договору дарения или завещанию. Бабушка является членом семьи второй степени родства, а значит по нормам законодательства 2016 года в этом случае подарок/наследство подлежит налогообложению НДФЛ 5% (ст.174.2.2 НКУ) и ВЗ 1,5%. Обязательство уплатить налоги не мешает оформить право собственности на имущество, полученное физическим лицом-резидентом.

В случае неуплаты НДФЛ и военного сбора в случае нотариального удостоверения договора дарения недвижимого имущества (или свидетельства о наследстве), одаренный (наследник) обязан подать декларацию по итогам года.

То есть, если в 2016 году от бабушки (дедушки) внуку или внучке:

- перешло право собственности на имущество по договору дарения;

- выдано свидетельство о праве на наследство,

то одаренный и/или наследник должен до 03.05.2017 г. подать годовую имущественную декларацию в ГФС по месту регистрации одаренного (наследника).

Объектом декларирования и налогообложения является оценочная стоимость таких объектов наследства (дарения), определенная в договоре или оценщиком. Вместе с тем, с 1 января 2016 вступил в действие Закон 1709, который освободил от оценки недвижимости, что наследуется наследниками первой и второй очереди . Поэтому, вопрос с какой суммы исчислять налоги в случае наследования недвижимости следует уточнить у нотариуса.

Аналогично, в случае получения любого объекта наследства от дяди, который не является членом семьи первой степени родства, со стоимости такого объекта наследства нужно оплатить вместе 6,5% налогов.

Для таких доходов в разделе II декларации предусмотрена отдельная строка 10.5. В эту строку вписывают общую сумму доходов в виде стоимости унаследованного и/или полученного в подарок имущества, даже если ставка налога = 0%. Стоимость такого имущества входит в состав налогооблагаемого дохода и подлежит налогообложению НДФЛ и ВС, в том числе по ставке 0%.

Кто отчитывается, если наследник несовершеннолетний

Допустим, что тот кто получил наследство является несовершеннолетним лицом. Несовершеннолетним считается ребенок в возрасте от четырнадцати до восемнадцати лет. Согласно ст. 242 Гражданского кодекса Украины родители являются законными представителями своих малолетних и несовершеннолетних детей. Пункт 179.6 НКУ обязывает родителей задекларировать наследство дочери (сына) от имени ребенка. Таким образом, родители или опекуны должны подать налоговую декларацию от имени несовершеннолетнего ребенка и уплатить НДФЛ в размере 5% и ВС 1,5% от имени ребенка, как налогоплательщика. Родители должны уплатить налоги до 01.08.2017 г от имени несовершеннолетнего (заполнить соответствующим образом назначение платежа).

Декларация об имущественном состоянии и доходах от имени несовершеннолетнего должна быть подана одним из родителей в контролирующий орган по месту жительства несовершеннолетнего ребенка. Аналогичный вывод предоставили контроллеры в Базе знаний (см. категорию 103.23).

Заполнение раздела 1 когда наследником является несовершеннолетний ребенок

Если одаренным либо наследником является несовершеннолетний ребенок, то заполнение раздела 1 декларации «Общие сведения» имеет следующие особенности. Уполномоченным лицом на заполнение и представление декларации от имени несовершеннолетнего ребенка является один из родителей.

В строке 1 отмечаем галочкой тип декларации «отчетная», проставляем отчетный период 2016 и переходим к информации о налогоплательщике. В нашем случае – это несовершеннолетний ребенок, а значит в строке 3 указываем фамилию, имя и отчество ребенка. Скорее всего необходимо будет предварительно получить в налоговой идентификационный код на несовершеннолетнего.

Адрес прописки указываем обязательно и соответствующее данной прописке наименование контролирующего органа, в который отчитываемся. В строке 8 раздела І следует поставить отметку в ячейке «гражданин».

Поскольку в нашем случае декларация заполняется одним из родителей, то в строке 7 справа ставим галочку, о том что декларация заполняется уполномоченным лицом. Далее, в строке 9 указываем информацию об уполномоченном лице, а именно отца или мать, которое заполняет и будет сдавать декларацию (ФИО и идентификационный код).

Ребенок-инвалид наследует банковский вклад от крестной

Рассмотрим такой пример. Ребенком-инвалидом (2 группы) 17-ти лет наследуется депозитный вклад в банке от крестной мамы в сумме 30 тыс.грн.

Во-первых, объект наследства — вклад в банке приобретается от физического лица — резидента, не являющегося членом семьи первой степени родства;

Во-вторых, льгота (нулевая ставка налогообложения) для детей-инвалидов, предусмотрена абзацем б) пп.174.2.1 НКУ, не распространяется на денежные средства, хранящиеся на банковских счетах наследодателя.

Поэтому, право на данный банковский вклад необходимо задекларировать и исчислить с его суммы 5% НДФЛ и 1,5% ВС.

Так как речь идет о ребенке, то обязанность заполнить и подать декларацию возлагается на родителей. Следовательно, в строке 3 раздела 1 декларации указываем ФИО ребенка-инвалида, то есть наследника, а в строке 9 – ФИО отца или матери (тому кто будет подавать декларацию в налоговую).

Доход 30 тыс. грн. в виде права на вклад мы вписываем в графу 3 строки 10.5 раздела II декларации. В графах 4,5, где говорится о налогах удержанных налоговым агентом, проставляем прочерки. Далее, в колонках 6-7 указываем суммы самостоятельно исчисленных налогов: НДФЛ=1500 грн, ВС=450 грн. В обобщающей строке 10 у нас должны быть те же суммы в тех же графах. Общую сумму годового дохода 30 тыс. грн. фиксируем в строке 12 раздела IV декларации.

Если вы получаете квартиру в качестве наследства или по договору дарения, то это имущество облагается налогом. При этом нужно заполнить декларацию, предоставив информацию о своих доходах для оплаты налогов. Но в российском законодательстве есть пункты, согласно которым близкие родственники или наследники освобождаются от налогообложения.

Итак, если вы с дарителем не являетесь близкими родственниками, то при получении наследства заполняете декларацию формы 3-НДФЛ. В противном случае родство, в соответствии с законодательством, подтверждается документально. После того как степень родства проверена, вы освобождаетесь от НДФЛ. В случае отсутствия близкого родства одариваемым заполняется декларация и взимается 13%-ный налог от стоимости недвижимости. Для того чтобы рассчитать сумму налога, можно воспользоваться программой «Декларация». При этом обратите внимание, что форма документа должна соответствовать той, по форме которой квартира перешла в пользование другому человеку.

При оформлении пакета документов для налоговой службы не забывайте о том, что дарственная должна быть заверена у нотариуса. Также в ней должна быть указана рыночная стоимость имущества. Только в этом случае сделка будет считаться законной.

11.08.2017

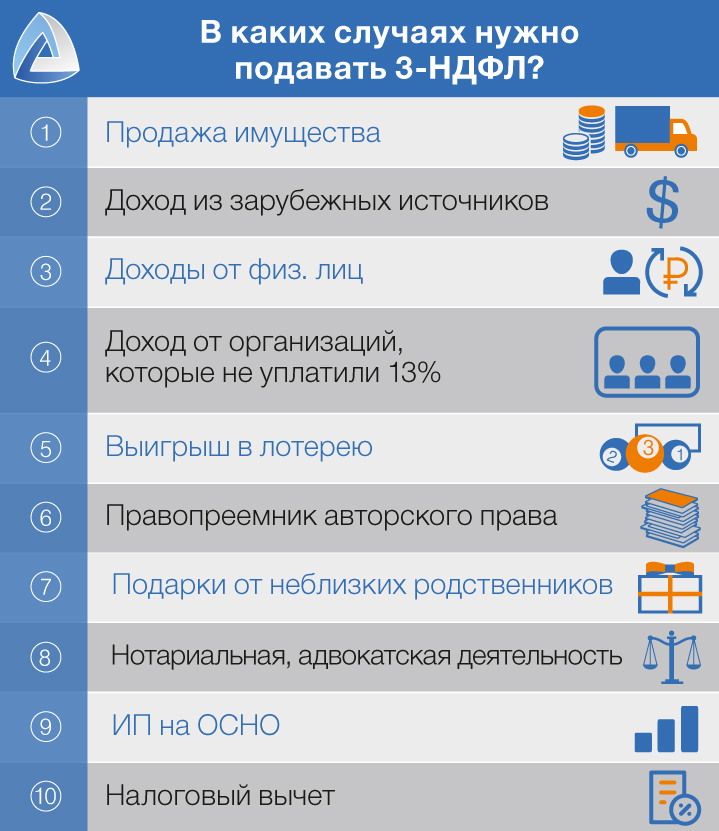

У вас несколько источников дохода? Вы продавали имущество в прошедшем году? Тогда скорее всего вам необходимо подать декларацию 3-НДФЛ.

Очень часто в процессе работы с клиентами мы выясняем, что собственники, предприниматели не знали или забыли про подачу декларации 3-НДФЛ.

Давайте разберемся, в каких случаях ее нужно подавать, как это сделать и чем грозит неподача.

Что такое 3-НДФЛ?

Это налоговая декларация, которую подает физическое лицо по месту регистрации для того, чтобы отчитаться о полученных доходах и расходах.

Налоговая ставка - 13%, и обычно ее удерживает работодатель из зарплаты и сам отчитывается за сотрудника перед государством. Но есть случаи, когда физическому лицу необходимо подавать декларацию и платить налог самостоятельно.

В каких случаях вам нужно подавать 3-НДФЛ?

- Вы продали имущество , находящееся в собственности менее 3 лет (до 2016 года) или 5 лет (после 2016 года)

- У вас есть доход из зарубежных источников

- Вам платят другие физические лица , например, за аренду жилья

- Вы получаете доход от организаций , которые по каким-либо причинам не оплатили за вас налог

- Вы выиграли в лотерею, тотализатор и т.д.

- Вы оказались наследником (правопреемником) некоего объекта авторского права и продолжаете получать от этого доход

- Вам подарили недвижимость, акции, транспортное средство и т.д. неблизкие родственники

- Вы являетесь нотариусом или адвокатом и занимаетесь частной практикой

- Вы зарегистрированы в качестве индивидуального предпринимателя и работаете на общей системе налогообложения

- Вы претендуете на полный или частичный возврат ранее уплаченного НДФЛ

Кстати, вам не обязательно все это знать. Нашим клиентам достаточно сообщать о своих доходах, мы самостоятельно создадим декларацию и рассчитаем сумму налога к уплате.

Предпринимательство и 3-НДФЛ

ИП без сотрудников на УСН, ЕНВД или ПСН не должны платить 13% налога на доходы физических лиц (статья 346.11 Налогового кодекса). Здесь важно понимать, что и на налоговые вычеты ИП рассчитывать не может.

В случае, если предприниматель сам себе начисляет зарплату, то платить НДФЛ придется. Так, например, работает ИП на ОСНО. Также в этом случае он может рассчитывать на налоговый вычет.

Куда и когда нужно подавать декларацию?

Такая декларация подается в ту ФНС, в которой вы зарегистрированы. Подать декларацию необходимо до 30 апреля в тот год, который следует за отчетным.

Важно понимать, что подача декларации не свидетельствует об уплате налога. А сам налог необходимо уплатить до 15 июля .

Чем грозит неподача декларации?

Если вы не подали “нулевую” декларацию, то вам придется ее все-таки подать и заплатить штраф в размере 1000 р.

Если вы не подали декларацию, по которой должны были заплатить налог, штраф составит 5% от неуплаченной суммы налога за каждый месяц со дня, установленного для ее представления, но не более 30% указанной суммы (ст. 119 НК РФ).

Налоговый вычет? За что его можно получить?

Налоговый вычет - это ситуация, при которой государство возвращает вам 13%. В каких ситуациях это возможно?

У вас есть дети

Если у вас один или два ребенка, то вы можете получить 1400 рублей, на третьего и далее - 3000 рублей. Конечно, до их восемнадцатилетия или 24-летия, если они будут учиться в ВУЗе на очной форме.

Важно, что данные выплаты Вы можете получать до тех пор, пока ваш доход не превысит 360 000 рублей с начала года.

Вы получали образование, несли расходы на лечение, благотворительность или делали отчисления в счет будущей пенсии

Суммарный максимум для расчета вычета по всем этим статьям расхода - 120 000 рублей.

То есть, если вы, например, потратили 50 000 рублей на обучение, 50 000 рублей на лечение жены и 50 000 рублей на свое лечение, то максимальная сумма возврата составит для вас составит 120 000 × 13% = 15 600 р.

Осуществить вычет можно за три прошедших года.

Вы купили готовую квартиру / дом / комнату или участок под строительство, приобрели собственность в ипотеку, построили жилье

Сумма, от которой Вы можете вернуть налог, не может превышать 2 000 000 рублей.

Кроме того, есть ограничения по сумме, которую собственник может получить в течение года. Она не может превышать суммы подоходного налога, которую собственник заплатил в бюджет. Остаток положенного вычета будет переходить на следующие года до полной выплаты.

Как подать декларацию?

Декларация 3-НДФЛ подается в налоговую по месту вашей регистрации. Есть несколько способов, как это сделать:

- Лично . Вы можете самостоятельно посетить налоговую, подать декларацию. Рекомендуем иметь две копии декларации, чтобы на одной из них инспектор поставил отметку о приеме.

- По почте. Рекомендуем сделать две копии письма и опись, на одном из экземпляров попросите сотрудника почты поставить штамп, дату и подпись. Это также дает вам некоторые гарантии.

- Через кабинет налогоплательщика . Получите доступ к нему в любой налоговой и используйте для подачи декларации.

Кстати, наши клиенты не беспокоятся о подаче декларации. Мы либо подаем ее в электронном виде, либо используем доверенность.

Сомневаетесь, в своих действиях по заполнению налоговой декларации 3-НДФЛ? !